提早布局年獎計劃,2招避開“年獎陷阱”

轉眼,7月已近在眼前, 19年隨之走過大半,追問自己19年目標計劃完成幾何的瞬間,年末又快到了,令HR頭疼的年終獎計劃也隨之而來。

年終獎不僅是對員工一年辛苦努力的認可,還會影響員工的工作積極性,鼓勵員工持續創造更大價值,各大公司都十分重視。年終獎發的好,對 員工激勵作用將會倍增,但是,如果發的不好,將會引起員工的不滿和牢騷,不僅激勵作用大打折扣,甚至還會導致核心人才的流失。

因此,在年中就開始籌劃年終獎布局,提前避開兩類明顯的“年終獎陷阱”顯得尤為必要。

陷阱一:年終獎計稅方法“二選一”,哪種更合算?

去年年底,隨著新個稅改革細則的頒布(由于其中累計扣稅法與過往年終獎優惠政策存在一定程度相沖突的問題),年終獎究竟如何計稅引發熱議。隨后不久,財政部、國家稅務總局隨即下發了《關于個人所得稅法修改后有關優惠政策銜接問題的通知》。其中提到三點:

1、三年之內,2022年1月1日之前,全年一次性獎金不并入綜合所得,單獨計稅。

2、全年一次性獎金也可以選擇并入當年綜合所得計稅。

3、2022年1月1日起,全年一次性獎金正式納入綜合所得。

也就是說,2022年以前,一個納稅年度中,納稅人年終獎計稅方式可從:單獨計稅政策計算或并入綜合所得計稅,兩種計稅方式中任選其一。

但是,究竟選擇哪一種年終獎計稅方式更實惠?可能很多人至今沒有搞清楚。

總體而言,收入較高的群體,用全年一次性獎金單獨計算的方式比較實惠;對部分中低收入者而言,使用年終獎并入綜合所得計稅的方式會更實惠。我們參考網上給出的2個計算案例,實際比對一下。

案例一

小李2019年收入情況如下:每月領取工資13600元,個人負擔三險一金2500元/月,申報專項附加扣除時,小李向單位報送的專項附加扣除信息如下:上小學的兒子一名、尚在償還貸款的于5年前購入境內住房一套、年滿60周歲的父母兩名。

【分析】

13600×12-60000-2500×12-1000×12-1000×12-2000×12=25200(元),未超過36000元,稅率仍為3%,最終合計小李全年工資需要繳納個人所得稅756元。

假設李某2019年另取得全年一次性獎金20000元。

方法一:年終獎單獨計稅

20000÷12=1666.67(元),適用3%的稅率,速算扣除數為0,

應納稅額=20000×3%=600(元)

合計應納個人所得稅=756+600=1356(元)

方法二:并入綜合所得計稅

13600×12-60000-2500×12-1000×12-1000×12-2000×12+20000=45200(元),稅率為10%,速算扣除數位2520元。

應納稅額合計=45200×10%-2520=2000(元)

結論:方法一年終獎單獨計稅方式更實惠。

案例二

假設小李2019年的月收入降低為8000元,相應個人負擔三險一金降低為1500元/月,其他信息不變,仍同上例。

【分析】

8000×12-60000-1500×12-1000×12-1000×12-2000×12=-30000(元),小李全年工資無需繳納個人所得稅。

假設李某2019年同樣取得全年一次性獎金20000元。

方法一:年終獎單獨計稅

20000÷12= 1666.67(元),適用3%的稅率,速算扣除數為0,

應納稅額=20000×3%=600(元)

合計應納個人所得稅=600(元)

方法二:并入綜合所得計稅

8000×12-60000-1500×12-1000×12-1000×12-2000×12+20000=-10000(元),無需繳納個人所得稅。

應納稅額合計=0(元)

結論:方法二年終獎并入綜合所得更實惠。

因此,簡單來說我們大致以月薪萬元為界限,月薪不過萬的人,可以考慮年終獎并入綜合所得合并計稅的方式繳納個人所得稅;月薪過萬的人,在2022年以前則可以考慮年終獎單獨計稅的方式繳納個人所得稅,更加實惠。

國家稅務總局所得稅司副司長葉霖兒在答網友問時也談到:對部分中低收入者而言,如將全年一次性獎金并入當年工資薪金所得,扣除基本減除費用、專項扣除、專項附加扣除等后,可能根本無需繳稅或者繳納很少稅款。而如果將全年一次性獎金采取單獨計稅方式,反而會產生應納稅款或者增加稅負。同時,如單獨適用全年一次性獎金政策,可能在稅率換檔時出現稅負突然增加的“臨界點”現象。因此,《通知》專門規定,居民個人取得全年一次性獎金的,可以自行選擇計稅方式,請納稅人自行判斷是否將全年一次性獎金并入綜合所得計稅。也請扣繳單位在發放獎金時注意把握,以便于納稅人享受減稅紅利。

陷阱二:獎金無效區間,少發反而比多發劃算

全年一次性獎金所得無效區間,是指在此區間發放全年一次性獎金的稅后所得,將低于或等于區間下限相鄰整數發放的全年一次性獎金稅后所得。因此,發放全年一次性獎金應避免獎金額度在無效區間內。

舉一個極端的例子,假設小李2019年底可領取全年一次性獎金所得為960,000元。不考慮當月的工資薪金所得等因素,則其應扣個稅為328,840元,小李的稅后實得獎金為631,160元。如果企業向小李多發1元錢,將全年一次性獎金改為960,001元,不考慮當月的工資薪金所得等因素,則其應扣個稅為416,840.45元,小李的稅后實得獎金為543,160.55元。

獎金多發1元錢,卻多交個稅8萬多。部分情況下,年終獎發的多,反而實際到手少。

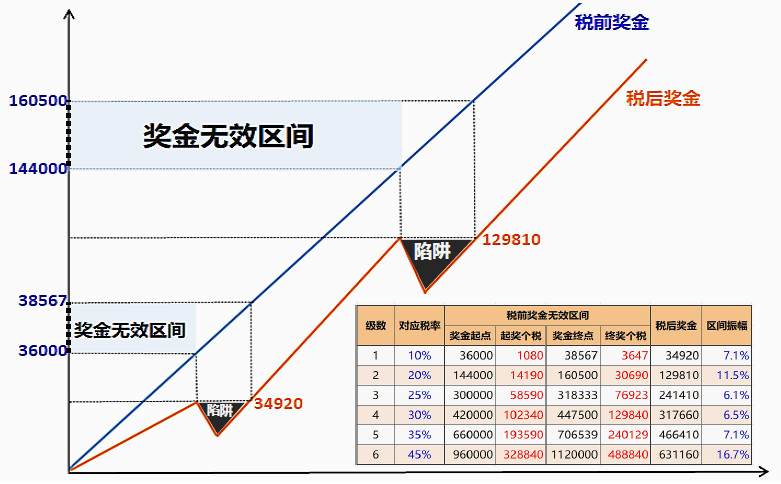

當然,以上是一個較為極端的例子,下圖則基本涵蓋了市場上大部分年終獎的“年終獎陷阱”區間。

假設小李的年終獎是36000元,他需要交納個稅1080元,實際到手年終獎為34920元;但是,如果小李的年終獎是38567元,他則需要交納個稅3647元,實際到手年終獎也為34920元,多發的2000元并不會增加他的實際到手年終獎。因此,年終獎36000-38567之間的區間,我們稱其為獎金無效區間。

如上圖中的表格所示,這樣的獎金無效區間還有多個,如144000-160500元,300000-318333元,420000-447500元,660000-706539元,960000-1120000元。其中,144000-160500元,以及960000-1120000元的獎金無效區間振幅最大,在為員工制定年終獎計劃時,應避免上述多個無效區間,防止掉入“年獎陷阱”。

關愛通研究院建議,提前調整薪酬福利結構,有效避開“年獎陷阱”。在合規的前提下將部分雞蛋從工資調整到福利的籃子中,對企業而言,可以有效降低企業人力成本支出;對員工而言,薪酬福利稍做調整,其整體收入感知不降反升。

免責聲明 :

本網站內容部分來自內容作者或互聯網自動抓取。相關文本內容僅代表本文作者或發布人自身觀點,不代表關愛通觀點或立場。關愛通力求此信息所述內容及觀點的客觀公正,但不保證其內容的準確性、完整性,也不保證未來內容不會發生變更。 如本網展示內容的作者及編輯認為其作品不宜上網供大家瀏覽,或不應無償使用,請及時用電子郵件或電話通知我們,關愛通會及時采取合理措施,避免給雙方造成不必要的經濟損失。郵箱:yan.zheng@guanaitong.com